甲基丙烯酸甲酯(MMA)作为有机化工原料,可直接应用于离子交换树脂、纸张上光剂、纺织印染助剂、皮革处理剂、阻垢分散剂、润滑剂、润滑油添加剂、原油降凝剂、木材和软木材浸润剂、电机线圈的浸透剂、绝缘灌注材料和塑料型乳液的增塑剂、环保型聚羧酸水泥减水剂、地板抛光、不饱和树脂改性和甲基丙烯酸高 级酯类等许多领域。作为聚合物单体,MMA主要应用于聚甲基丙烯酸甲酯(俗称有机玻璃,PMMA)的生产,也可与其他乙烯基化合物共聚得到不同性质的产品,如用于聚氯乙烯(PVC)助剂ACR、MBS的制造,以及作为第二单体应用于腈纶的生产。此外,MMA还可用于生产溶剂型涂料、水性涂料及乳胶漆等。

目前,MMA的工业生产方法主要有丙酮氰醇法(ACH法)、改进丙酮氰醇法(MGC法)、异丁烯氧化法(C4法)、乙烯羰基化法(BASF法)、赢创ACH路线(Aveneer)和改进BASF法工艺(Alpha)等,其中丙酮氰醇法和异丁烯氧化法是主要的生产方法。

生产现状

近年来,我国先后有多套新建或者扩建MMA生产装置投产。2016年,山东宏旭化学股份有限公司将其MMA生产能力由原来的5.0万吨/年扩增到7.5万吨/年,江苏斯尔邦石化有限公司一期8.5万吨/年装置投产;2017年,东明华谊玉皇新材料有限公司5.0万吨/年装置建成投产;2018年,菏泽华立新材料有限公司5.0万吨/年装置建成投产;2019年,重庆奕翔化工有限公司22.5万吨/年、万华化学集团股份有限公司5.0万吨/年及江苏斯尔邦石化有限公司二期8.5万吨/年装置先后建成投产;2020年,浙江石化有限公司一期9.0万吨/年、淄博齐翔腾达化工股份有限公司一期10.0万吨/年装置先后建成投产;2021年,淄博齐翔腾达化工股份有限公司二期10万吨/年装置建成投产。

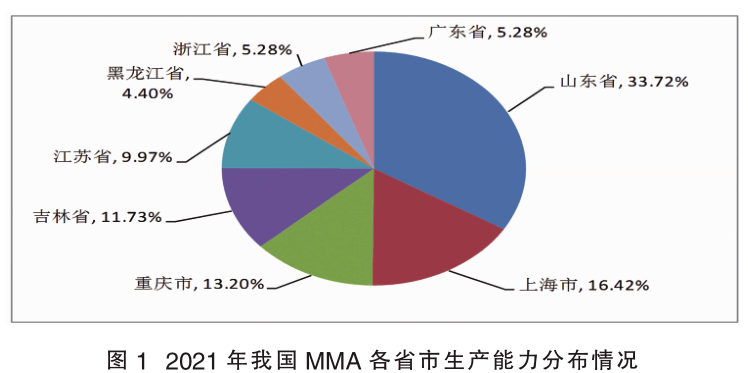

截至2021年12月底,我国MMA总生产能力达到170.5万吨/年,是世界的MMA生产国家。重庆奕翔化工有限公司是目前我国的MMA生产企业,2021年的生产能力为22.5万吨/年,约占我国总生产能力的13.20%;其次是淄博齐翔腾达化工股份有限公司和中国石油吉林石油化工公司,生产能力均为20.0万吨/年,均占总生产能力的11.73%。

2021年我国MMA各省市生产能力分布情况见图1。从产能分布的区域来看,我国MMA生产装置主要集中在华东、东北和西南地区,其中华东地区(包括山东省、浙江省和江苏省)的生产能力为 111.5 万吨/年,约占总生产能力的65.39%;东北地区(包括黑龙江省和吉林省)的生产能力为27.5万吨/年,约占16.13%;西南地区(包括重庆市)的生产能力为 22.5万吨/年,约占 13.20%。此外,华南地区(包括广东省)的生产能力为9.0 万吨/年,约占5.28%。

从供应格局来看,我国MMA的供应呈现投资主体多元化的格局,民营、国营和外资企业共存。其中民营企业是我国MMA主要的供应主体,2021年的生产能力合计达到106.0万吨/年,约占总生产能力的 62.17%;其次是外资企业,2021年的生产能力为37.0万吨/年,约占21.70%;国营企业2021年的生产能力为 27.5 万吨/年,约占16.13%。

从生产工艺来看,目前我国MMA生产方法是ACH法和C4法共存。由于 ACH法生产工艺简单,技术成熟,一直是我国MMA主要的生产方法。2021年采用ACH法的MMA生产能力合计达到116.5万吨/年,约占总生产能力的 68.33%。其中重庆奕翔化工有限公司是目前我国大的ACH法MMA生产企业,2021年的生产能力为22.5万吨/年,约占ACH法总生产能力的 19.31%;其次是中国石油吉林石油化工公司,2021年的生产能力为20.0万吨/年,约占ACH法总生产能力的17.17%。2021年采用 C4法的MMA生产能力合计为54.0 万吨/年,约占总生产能力的 31.67%。其中淄博齐翔腾达化工股份有限公司是目前我国大的 C4法MMA生产厂家,2021年的生产能力为20.0万吨/年,约占C4法总生产能力的37.04%;其次是罗姆化学(上海)有限公司,2021年的生产能力为10.0万吨/年,约占 C4法总生产能力的18.52%。

我国MMA生产装置多建有配套的下游一体化生产装置,如黑龙江中盟龙新化工有限公司、三菱丽阳璐彩特国际(中国)化工有限公司、罗姆化学(上海)有限公司、万华化学集团股份有限公司、菏泽华立新材料有限公司和惠州惠菱化成有限公司等均配套生产PMMA,黑龙江中盟龙新化工有限公司还配套生产ACR等,重庆奕翔化工有限公司也建有相应的下游装置。这样不仅可以降低生产成本,而且可以确保下游产业链的发展。

2017—2021年,我国MMA生产能力变化大的是山东省, 2017年其MMA的生产能力为27.5万吨/年,占总生产能力的27.36%;2021年增加到57.5万吨/年,约占33.72%。

消费现状及发展前景

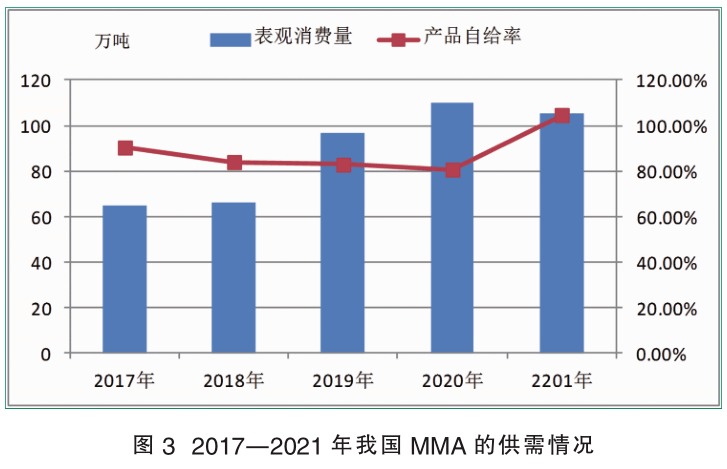

2017—2021年,我国MMA的表观消费量呈现先逐年增长,然后下降的态势。其中2017年的表观消费量为65.05万吨,2011年增加到105.11万吨,同比下降约4.60%,2017—2021年表观消费量的年均增长率约为7.69%。相应产品的自给率2017年为90.39%,2021年为104.65%。2017—2021年我国MMA的供需变化情况见图3。

我国MMA产品主要用于生产PMMA、PVC加工助剂ACR和MBS及涂料等。2021年的消费结构为:PMMA对MMA的需求量约占总消费量的64.0%,塑料加工助剂ACR和MBS等约占16.0%,表面涂料约占15.0% ,其他方面约占5.0%。

PMMA是我国MMA主要的应用领域,目前主要消费领域为广告灯箱、标牌、灯具、浴缸、仪表、生活用品、家具等中低端市场。而特种PMMA,如光学级PMMA浇铸板、防射线PMMA板、抗静电板、耐磨PMMA板、阻燃PMMA板等高端产品主要依赖进口。随着国内广告业、中高 档家具业、建筑业、交通业、光学领域及IT业的迅猛发展,PMMA产品将逐步由低端市场向中、高端市场扩展。此外,燃油车的节能减排和新能源车的提升续航将加速汽车轻量化步伐,我国改性塑料的占比提升空间较大,这些都将为PMMA行业发展提供机遇,从而带动MMA产业的发展。但由于我国PMMA产品低端市场供应过剩,高端市场依赖进口,这种结构性失衡现象很难在短期内改善。

加上还将面临来自聚苯乙烯(PS)和聚碳酸酯(PC)等替代产品的竞争,我国PMMA行业未来的竞争将十分激烈,相应对MMA的需求量也会受到一定影响。未来PMMA虽然还是我国MMA的主要消费领域,但所占比例将会有所下降。

在表面涂料领域,MMA用于生产溶剂型涂料、水性涂料及乳胶漆,广泛应用于汽车、家具及建筑等行业。随着我国人民生活水平的提高,人们对高 档涂料的青睐度剧增。此外,受环保压力影响,国内越来越多的油性涂料企业开始向水性涂料转变;加上国家政策的影响,对油性涂料增加税收,而对于水性涂料的扶持力度加大,这也将进一步加大对MMA的需求。

PVC作为五大通用树脂之一,其在作为硬制品加工时,加工和耐冲击性能欠佳。加入一定数量的ACR后不仅能增强PVC在常温及低温下的抗冲击强度,而且还能够改善加工性能,使其广泛应用于无毒透明及彩色PVC瓶、片、膜、板以及管材等制品中。

MBS与PVC具有良好的相容性和热稳定性,可提高PVC制品在常温及低温下的抗冲击强度,并可改善PVC的加工性能,使树脂的塑化时间缩短,防止PVC热分解,改善熔体流动性、热变形性和制品表面的光泽度,此外还可以改善PVC制品的刚性和韧性、尺寸稳定性、加工性和色调等,广泛应用于透明及彩色PVC片材、薄膜、板材、管材及PVC 瓶制品中。随着人民生活水平的不断提高和环境保护力度的加大,以塑代木、以塑代钢已成为必然,PVC制品的需求量将不断增长,进而必将带动加工和抗冲击改性剂的发展。加上MMA在纺织浆料、丙烯酸类胶粘剂、不饱和聚酯交联剂、润滑剂及人造大理石台面等方面的应用,预计到2026年,我国对MMA的需求量将达到130.0万吨。